—— 中新系全媒体矩阵 ——

新闻行业垂直网站安能物流增长引擎开启,快运行业迎来巨大发展机遇

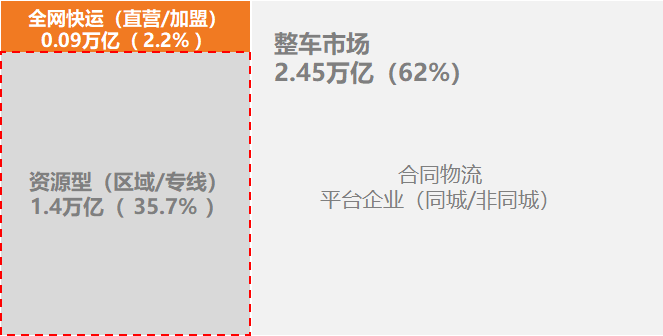

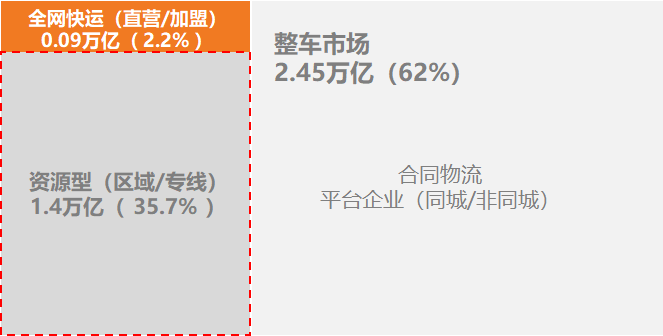

值得注意的是,在这样一个4万亿快运市场中,2020年国内全网快运企业市占率仅为2.3%,TOP10快运网络市占率仅为2.2%,市场仍较为散乱,但同时也意味着未来能走出来的快运企业,增长空间巨大。

那么在这个过程中,即将上市的安能未来能否对市场进行有效整合获得更大市场份额?并在随着规模效应而获得更大利润回报?

一、市场环境

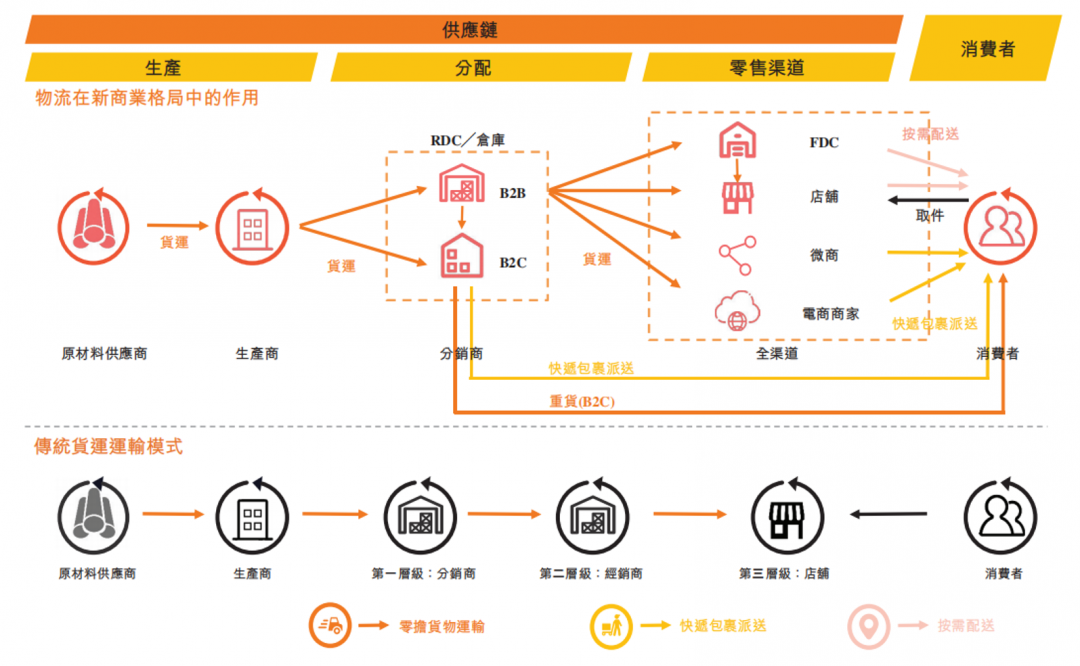

与快递市场不同是,快运市场在市场红利和规模效应方面较弱,因此,增速及盈利水平与快递企业有一定差距。但作为涉及供应链流通环节最多的万亿级市场(供应商→生产商→各层分销商/各级仓→店,以及大件仓→消费者),催生了诸多优秀的快运企业的诞生和成长。

资料来源:艾瑞咨询

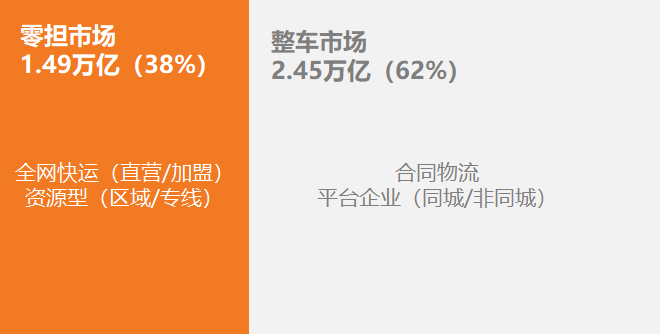

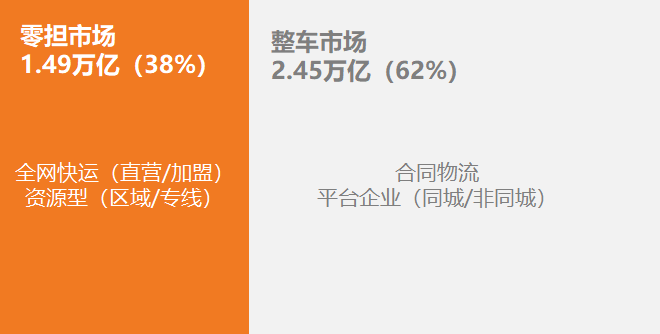

据艾瑞咨询测算,2020年快运市场规模近4万亿,包括1.49万亿的零担和2.45万亿的整车市场。

资料来源:艾瑞咨询;物流一图Plus

在如此巨大的市场中,参与者众多。零担市场主要对应玩家包括全网货运市场、中小专线市场、区域货运市场;整车市场主要玩家在众多合同物流企业手里,目前平台互联网公司试图整合这块市场,其中满帮也即将上市。

因此,我们可以把快运企业类型及市场具体可以分为四大类六小类:主要业务对应零担市场的有全网型(直营/加盟)和资源型(区域/专线);主要业务为整车市场的为合同物流和平台型(同城/非同城)。

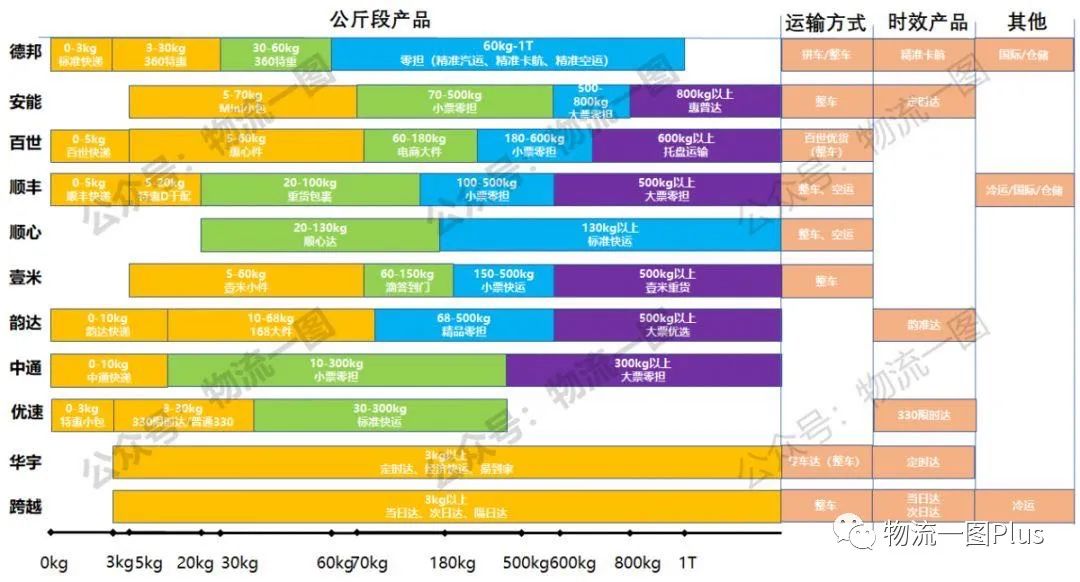

全网型-直营/加盟网络。直营代表企业德邦快递和顺丰快运,聚焦高端客户,时效稳定,品质稳定,理赔流程完善,同时价格相对较高,类似快递行业中的顺丰。 加盟代表企业安能、壹米滴答、百世快运、中通快运、韵达快运、顺心捷达等,作为零担市场里的主流市场,主要深耕中低端,类似快递行业里的通达系,扩张速度快。

资源型-区域/专线。代表企业三志、德坤、盛丰、宇鑫等,以专线网、区域网为主。区域小霸王和专线是国内零担市场的一大特色,多而散低成本运营,类似快递行业里的区域快递或落地配公司。

平台型-同城/非同城。目前万亿整车的主要玩家还是合同物流,合同物流也是快运市场的主要玩家。由于这个市场更大,市场集中度更低(TOP6车队运营商仅占该市场不到0.01%),

因此很多互联网企业纷纷介入,希望通过互联网车辆资源整合在这个市场的整合上有所建树。平台型主要对应两类玩家,一是同城类、二是非同城。同城代表企业货拉拉、驹马等,以同城整车业务为主。随着仓配的逐渐投入影响,商超、家居、汽配等行业的同城运输已成新兴市场。非同城包括即将上市的满帮、福佑卡车等,也是未来大零担市场整合的实践者。

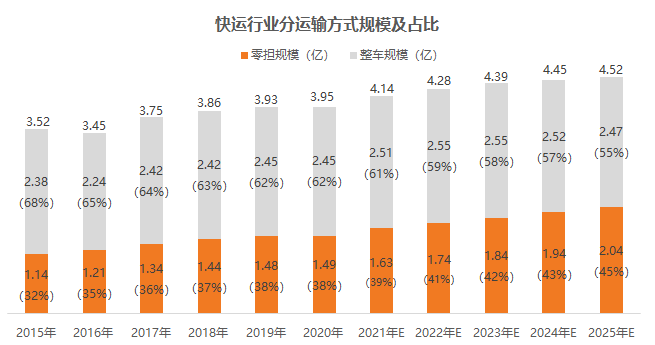

随着线上+线下新商业的发展,供应链从传统分销商向新商业模式的发展,到仓&到店场景业务也越来越多,高频次小批量的零担需求越来越多,整车零担化趋势明显,快运中零担市场规模占比持续增长。因此对于零担市场成为必争之地和整合的目标市场。

资料来源:艾瑞咨询

那么目前各家发展情况如何,谁才是零担市场整合的先锋军?下面物流一图为你分析快运市场竞争格局。

二、竞争格局

目前阶段,各家全网快运公司主要在零担领域进行竞争。从运联2020年零担企业收入TOP30可以看出,全网型和资源型网络,是目前被验证的两种模式和市场参与的主体。

资料来源:运联智库;物流一图plus

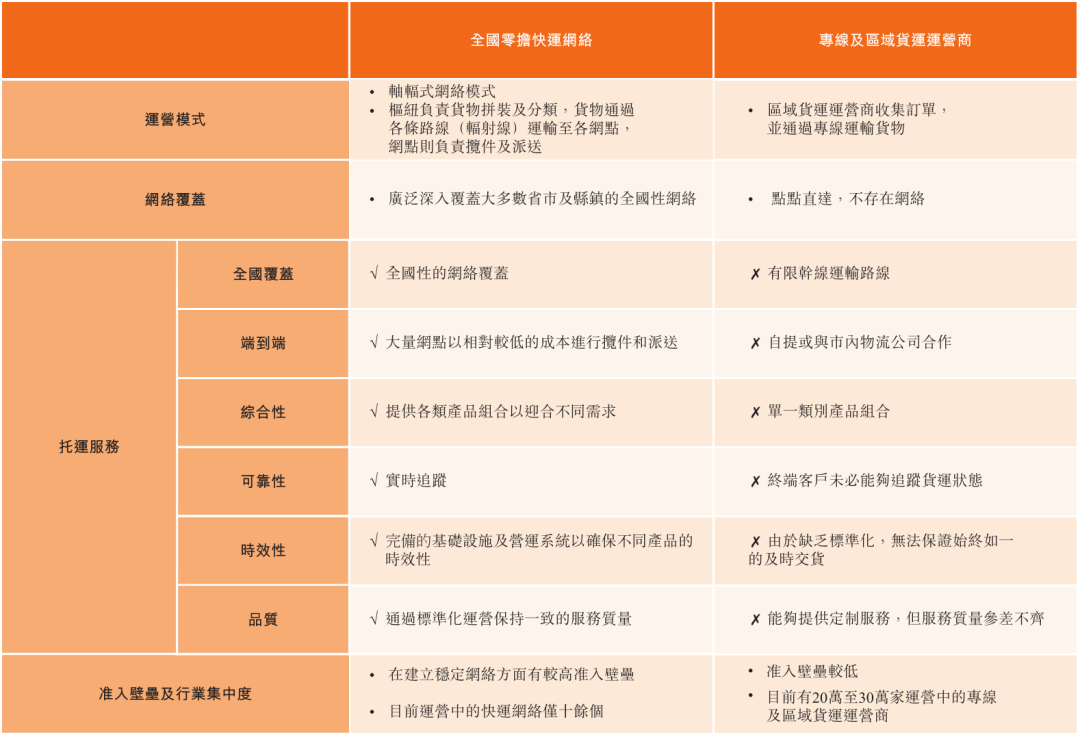

但从模式类型上看,全网型相比资源型(专线/区域),其网络覆盖更全、末端缆派能力更强、规模效应更强、总公司背书信用保证等方面具备明显优势。

资料来源:艾瑞咨询

因此全网快运企业在零担领域蓬勃发展,并在过去的几年收割了早期的一批中小专线和区域型企业,并诞生了分别以直营、加盟为代表的德邦、安能等快运企业。

由于全网快运企业模式的跑通,区域和专线企业也都在向全网快运企业的方向发展。如区域整合模式为代表的壹米滴答,以专线整合为代表的德坤、聚盟等等,都在原区域/专线整合的基础上,增加了网点加盟进行末端能力的补充,加速整合市场。

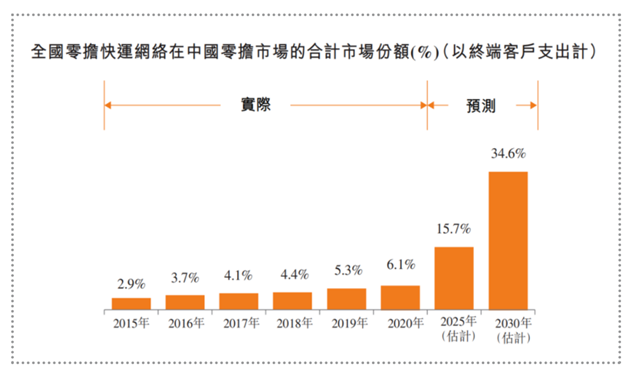

加之快递企业进军快运,中通快运、韵达快运新一轮加盟,全网快运企业在零担市场份额逐年提升。2020年全网快运企业市占率已达6.1%,预计2025年该市占率可以达到15.7%,2030年达到34.6%。

资料来源:艾瑞咨询;物流一图plus

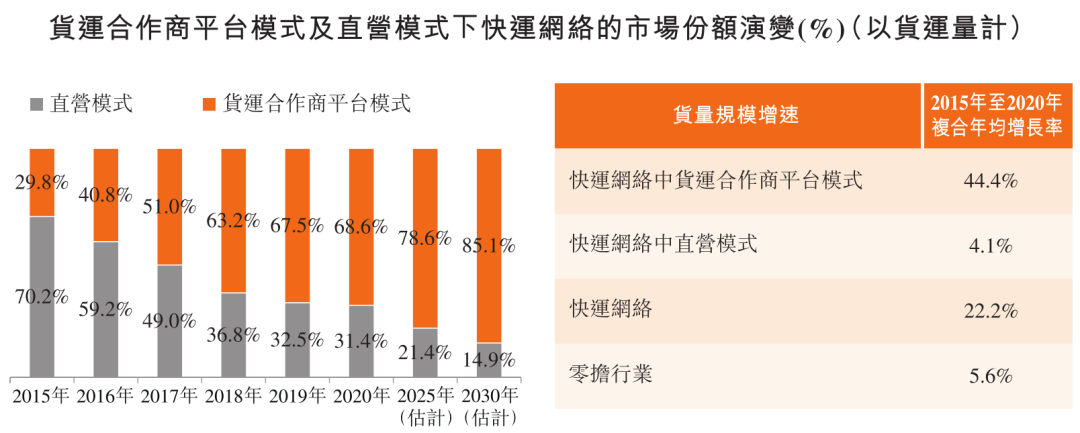

而作为市场整合主力军——全网快运企业,又分为直营和加盟。从直营和加盟体系对比来看,加盟企业由于成本低(价格竞争力高)、网络扩张速度快(网点数量多)、服务灵活性强等优势,快速扩张市场。加盟模式增速远高于直营体系、其他快运网络和行业增速。

资料来源:艾瑞咨询

而在全网加盟快运玩家中,安能是目前货量最大增速最快,盈利能力最强,成为全网加盟企业的佼佼者。如今安能在规模(货量大)、投资(盈利再投入)、管理(网络稳定)方面已形成良性循环。未来最有可能成为整合零担市场的先锋。

那么安能为何脱颖而出,成为加盟企业的王者。下面物流一图为你解析安能的成功密码!

三、安能成功密码

快递物流行业的企业竞争力,核心看规模、投资和管理能力。安能的成功密码,本质也是在这三个方面的突出表现。

第一即规模+投资,即货量增长和产能投入的良性循环下,持续带来的规模效应。第二即管理能力,即在业务公斤段分布配载上较为科学,低公斤段保利,高公斤段保量,从而形成了量利齐升态势。

下面物流一图从这两方面对安能快运进行解析。

01,规模+投资

在规模上,安能快运的增长,可以说是把加盟快递的规模效应在快运领域发挥淋漓极致的案例之一,

安能随着这几年加盟网络的不断扩展,安能货量增长加速,2020年同比增速25%,2020年突破1000万吨,成为第一个千万吨的快运玩家,成为名副其实的货量王。且货量增速高于加盟商增速,即单加盟商货量仍在提升,也表现了安能加盟商的生命力和成长性。

资料来源:安能招股说明书

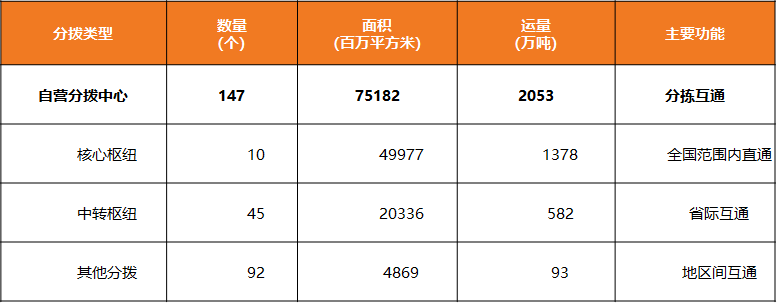

在投资上,随着货量的提升,安能不断投入分拣中心,截止2020年安能分拨数量147个,运量达到2053万吨,是2020年货量的一倍。安能产能投入充足,足以应对货量的持续上涨,并继续平摊单公斤成本,规模+投资形成成本优势。

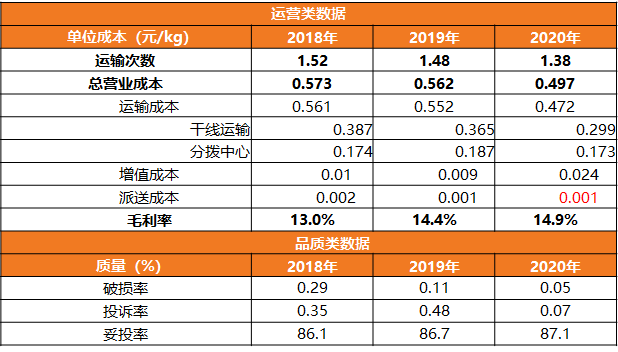

此外,在货量和逐步投入过程中,安能直发线路更多、搬运次数越来越少、安能在干线运输和分拨中心成本持续走低,对应毛利率水平也在逐年提升。时效也越来越快(快时效产品定时达可以达到58小时,远高于市场水平65-72小时),品质也越来越好,形成良性循环。

资料来源:安能招股说明书(剔除快递影响、还原派费成本)

总结下来,安能在不断提升货量的同时,并通过升级分拨圈、投入前置转运、新建集散中心等方式拉直线路;线路拉直让时效更快、成本更优、破损更低,从而提升竞争力;好的竞争力吸引更多货量,形成良性循环。

而这也成为安能快运的脱颖而出的关键,对于快递物流企业而言,成功的逻辑并不复杂。

02,管理

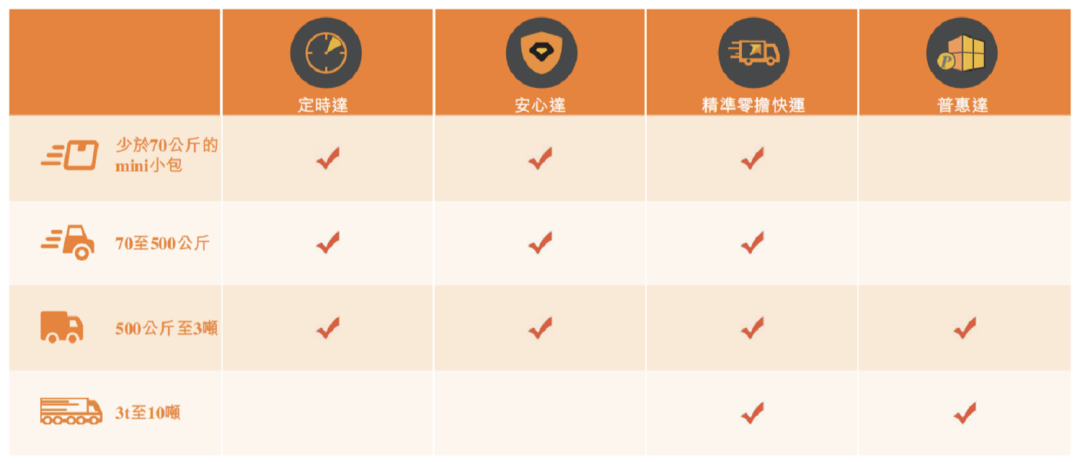

从管理上看,对利润影响最大的就是快运企业的公斤段分部。在公斤段配置方面,安能具备自己的经验与优势。目前安能在公斤段层面的产品包括70kg以下的mini小包、70-500kg的小票零担,500kg-3T的大票零担以及3T到10T的整车业务。

资料来源:安能招股说明书

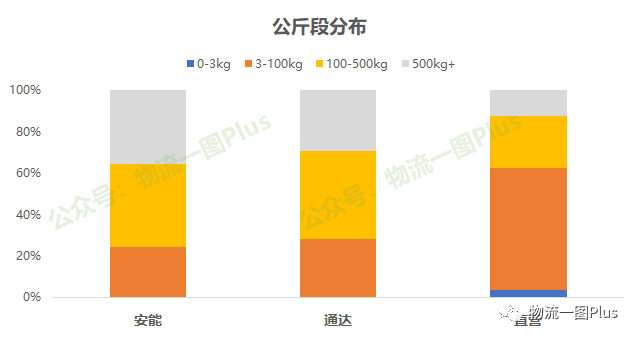

虽然目前各家快运公司在去按公斤段上均有布局。但由于配载经验和管理的不同,最终的公斤段分布和成本控制也不同。

资料来源:物流一图Plus

从公斤段分部来看,相比直营体系而言,由于直营运营成本高,更多偏向做低公斤段形成规模效应保利润。因此顺丰也是通过收购的方式,让顺心捷达以更低的成本去做更高公斤段的业务。

对快递公司做快运的加盟同行而言,通达快运业务因起源快递,前期加盟商重合度较高,导致低公斤占比偏高。而从区域整合做起的壹米滴答起源区域,公斤段偏重,因此盈利能力收到阻碍。相比之下,安能业务公斤段结构,相比其他同行更加科学,匹配最佳配载降本提利。

资料来源:草根调研;物流一图Plus

从安能公斤段收入对应利润来看,0-70kg不到30%的收入,但给安能贡献了近50%的利润。另外70%收入主要为提升市场占有率,同时贡献另外50%的利润。而之所以安能在公斤段分部不上有所优势,核心因为三个方面的原因。

一是,安能货量较大,可选配载货物类型也多,因此有科学配载的货物基础。

二是,安能在高地公斤段产品策略上经常会做调控,从而在产品发展规划上,保证货物分布的科学性。

三是长期配载经验,让安能可以很好的做最优配载,达到最优利润水平。

这三方面的原因让安能在公斤段分布、货物配载方面更加的科学,最终获得了不错的利润水平。对于快运企业而言,利润往往是管出来的。

那么快运企业未来的发展方向如何?安能在这些方向上有怎样的布局?下面物流一图为你解析。

四、发展方向

01,往大做,剑指资源型

资源型企业(中线专线/区域)是快运市场除整车物流的主力军,2020年市场规模高达1.4亿,占整个快运市场的规模的35.7%,占整个零担市场的93.9%,是目前除整车物流外,最大的一块肥肉。

资料来源:艾瑞咨询;物流一图Plus

针对这块市场,加盟快运由于成本低扩张快,最适合做这方面的整合,并通过大票业务整合专线/区域资源,迅速形成规模效应,线路拉直,降本增效。上市后,在资本加持的背景下,全网快运企业可以通过价格策略,先收割一批中小专线和区域货运。

如针对中小专线,安能在2021年1月10日再次将普惠达公斤段区间升级,将其定位为3-10吨的普货大零担产品。“总成本比专线低30%的普惠达价格来袭”。从安能宣传普惠达的口号中可以看出价格升级后,对标的主要就是专线业务。价格最低可低至150元/吨。

资料来源:公开信息,物流一图Plus

此外,针对区域货运,随着安能试点江浙沪皖6分操作费随便发之后,势必会给区域货运网络带来相当的压力。

如今,普惠达货量已同比翻了近6倍,占2020年全年整体货量的5.6%左右。

进军大票市场成为未来持续突破货量瓶颈,争取更大市场的必经之路。快运企业已经开始行动,配合包仓政策,将会极大的促进货量的高速增长。

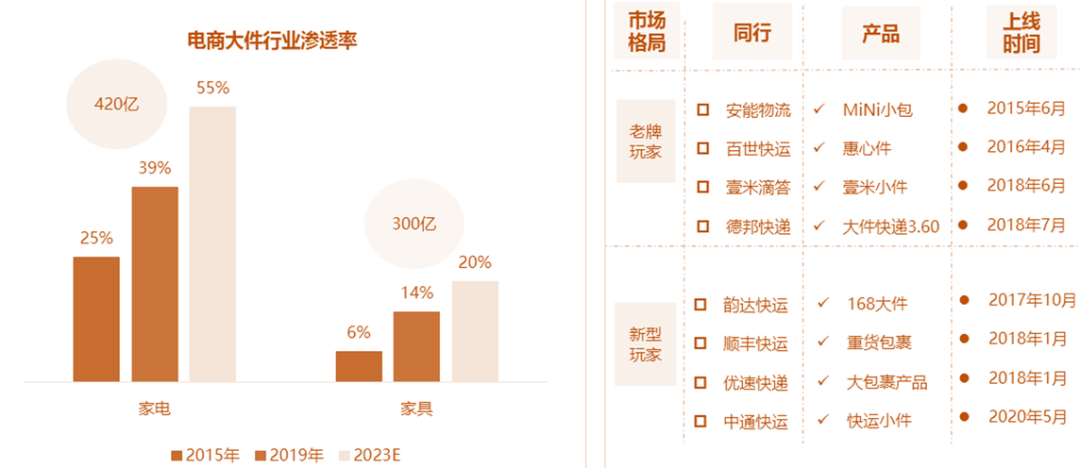

02,往小做,剑指电商

2020年电商大件市场空间约为1020亿,虽然没有资源型快运市场空间1.4万亿那么大。但由于线上渗透率持续提升,尤其是家电和家具类,该部分市场仍有很大的增长空间。加之低公斤段业务未来有规模效应和差异化空间,盈利水平也可以做好,这也是是提升利润水平不错的货物来源。

因此各家在该领域也在积极布局,目前具体可以分为传统加盟(安能/百世/壹米)、全网直营(德邦/顺丰)、新兴加盟(中通/韵达/优速)。

资料来源:物流一图Plus

各家为了在这个市场中分一杯羹。因此在去年为抢占电商大件市场,纷纷通过调整重抛比变相打折,希望抢占更多相关市场。

虽然参与者众多,但由于电商大件在经营层面仍属于电商件属性,对价格较为敏感。而电商大件又属于快运属性,收转运派环节更适合传统快运企业操作。因此更适合加盟快运企业的参与。

据调研,目前体量最大的正是成本管控最好的全网加盟企业安能的mini小包,目前安能mini小包货量占全网近20%,随着电商大件红利释放,安能在主要利润来源产品上将有所保障。

03,往新做,剑指制造

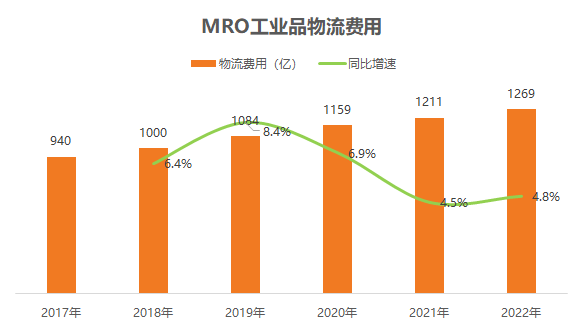

除传统线下和大件电商市场外,还可以关注快递业与制造业融合的工业品业务,其中工业品线上化迎来新机遇。

我国工业品市场规模约10万亿,其中MRO工业品市场占比25%,2020年市场约为2.5万亿(MRO工业品指在实际生产过程中不直接构成产品,只用于维护Maintenance、维修Repair、运行Operation的物料)。

MRO工业品物流费用率约为4.6%,因此MRO物流费用约为1160亿,市场规模与电商大件相当。

资料来源:物流一图Plus

由于MRO工业品以标品运输为主,且对时效、破损、末端服务要求较高,因此主要为全网型直营快运企业切入。但随着MRO电商如震坤行、西域、固安捷、米思米等的发展,线上渗透率也在不断提升,市场对价格也有一定的要求。

而安能随着品质的持续提升,未来也可以切入类似MRO电商的高端制造业市场,在电商大件上有更大想想空间。

五、总结

作为涉及供应链流通环节最多的快运市场,市场规模高达4万亿,具体可分为零担市场和整车市场。目前参与者众多,零担市场主要玩家包括全网型(直营/加盟)、资源型(区域/专线);整车市场目前主要为合同物流和互联网平台企业(同城/非同城)。

资料来源:艾瑞咨询;物流一图Plus

随着线上+线下新商业的发展,供应链从传统分销商向新商业模式的发展,到仓&到店场景业务也越来越多,高频次小批量的零担需求越来越多,整车零担化趋势明显,快运中零担市场规模占比持续增长。因此零担市场成为必争市场。

而加盟企业由于成本低(价格竞争力高)、网络扩张速度快(网点数量多)、服务灵活性强等优势,适合目前市场需求的变化,扩张迅速,成为零担市场整合的主力军。而在该领域安能是货量最大增速最快,盈利能力最强的全网加盟网络。

安能的成功密码,本质是在规模、投资、管理上做到了领先。

第一即规模+投资,即货量增长和产能投入的良性循环下,持续带来的规模效应。

第二即管理能力,即在业务公斤段分布配载上较为科学,低公斤段保利,高公斤段保量,从而形成了量利齐升态势。

如今,安能在零担市场通过价格策略进入资源型玩家领域,安能大票零担产品普惠达货量已达到全网近6%,上市后安能必将加大市场整合步伐,市占率将继续提升,成为零担市场整合先锋。

资料来源:艾瑞咨询;物流一图Plus

除了进军大票市场对市占率提升方面的考虑外,安能在利润较高的电商大件方面也在积极布局(包括大件消费类和工业品),从而保持持续科学的公斤段分布和持续的量利齐升。目前安能的成长飞轮已经开启,上市后在资本的加持下必将如虎添翼,迎来快速发展。

快运市场又迎来上市潮,如今安能、满帮和百世快运上市均已箭在弦上。目前直营赛道市场增速较低,因此上市的德邦市值目前在120亿;加盟制百世快运处在亏损转正的初期市值估计不到60亿元;因此两家公司分别在增速、盈利水平上目前不及预期,所以并没有体现该市场龙头应有的价值。

相较而言,依靠互联网概念布局货运板块的满帮2020年收入20亿,但已喊出300亿美元的估值。那么安能作为1.5万亿零担市场的整合先锋,将在资本市场上有怎样的表现?对此,你怎么看?欢迎讨论!

相关阅读

- 日均出发货量超200吨,带动近300人就业,安能物流这家网点是怎么做到的?(2020-08-28)

- 快运行业即将迎来货量高峰,安能物流加紧练兵备战(2020-09-09)

- 安能物流荣获“2020年中国电子商务物流与供应链优秀服务商”称号(2020-09-28)

- 安能物流董事长王拥军:快运行业的竞争(2020-10-14)

- 安能物流获2020中国物流杰出企业及全国物流行业抗疫先进企业称号(2020-11-23)